ОНЭКСИМ и «Уралхим» получат более половины «Уралкалия»

«Уралкалий», отказавшийся от выплаты дивидендов на фоне убытка в 2014 году и роста инвестпрограммы после аварии на одном из рудников, все же выплатит акционерам около $1,1 млрд в рамках buyback. Акционеры (в том числе, по неофициальной информации, ОНЭКСИМ, владеющий 27% акций) предъявили к выкупу около 12% акций. При погашении всех квазиказначейских акций (24,6% с учетом уже имеющихся бумаг) крупнейшие акционеры «Уралкалия» — ОНЭКСИМ и «Уралхим» — получат по блокпакету. В то же время free float компании заметно сократится, что может привести к делистингу GDR компании на Лондонской бирже.

«Уралкалий» подвел итоги третьей программы обратного выкупа акций, одобренной 24 апреля. В рамках buyback компания через свою структуру Enterpro Services Ltd готова была выкупить 15,97% акций не более чем на $1,5 млрд с погашением бумаг. Вчера «Уралкалий» сообщил, что акционеры предложили 11,89% акций по $3,2 за акцию и $16 — за GDR (пять акций за расписку), общая сумма выкупа составит около $1,1 млрд. Кто продал свои доли, в компании не уточняют. Крупнейшие акционеры — «Уралхим» (около 20%), ОНЭКСИМ Михаила Прохорова (27,09%) и китайский фонд Chengdong Investment Corporation (CIC). Также у «Уралкалия» осталось 12,6% квазиказначейских акций после buyback в 2012-2013 годах и покупки 6,4% акций у Зелимхана Муцоева.

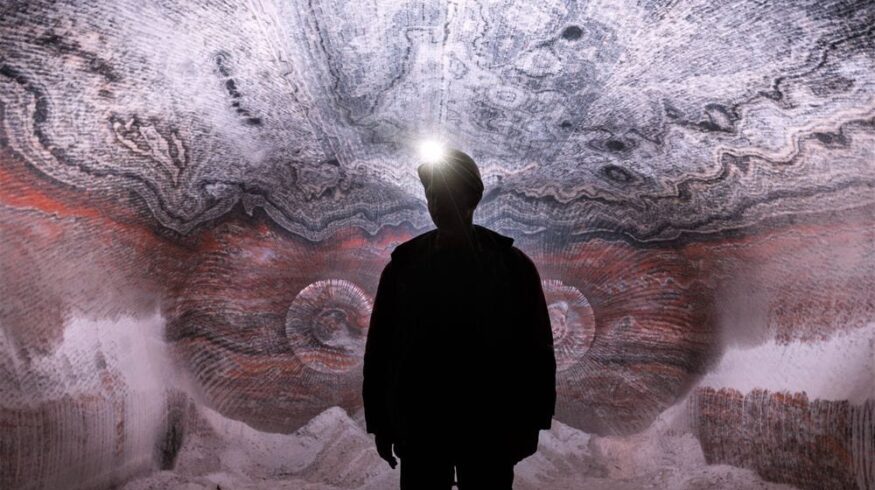

«Уралкалий» проводил buyback на фоне отказа компании от дивидендов из-за чистого убытка по итогам 2014 года около $631 млн против прибыли $666 млн годом ранее. Кроме того, компания поменяла дивидендную политику: теперь дивиденды будет определяться в соответствии с финансовым положением компании и общеэкономической ситуацией вместо фиксированных 50% от чистой прибыли по МСФО. Как поясняли в компании, инвестстратегия теперь направлена на наращивание мощностей, и компания дала возможность акционерам, неготовым остаться без дивидендов, выйти из капитала. После аварии в конце 2014 года на руднике СКРУ-2 мощности «Уралкалия» сократились с 13 млн т до 10,7млн т в год, а в первом квартале производство упало на 8%, до 2,7 млн т. Обновленная инвестпрограмма «Уралкалия» 2015-2020 годов предполагает вложения около 300 млрд руб. Предыдущие два buyback — в 2011-2012 и в 2012-2013 годах — компания проводила для поддержания стоимости акций. В первый раз на выкуп потрачено $864 млн, во второй — $1,25 млрд.

Как отмечают в ОНЭКСИМе, после погашения «Уралкалием» квазиказначейских акций (сейчас уже 24,58%) доля ОНЭКСИМа по-прежнему будет превышать 25%. Из этого можно предположить, что фонд выставил к выкупу около 7-8% акций калийной компании. По данным источников «Ъ», «Уралхим» и CIC в buyback не участвовали. Заметим, что в buyback был ряд ограничений: так, акционеры не могли подавать заявки на бумаги под обременением, в том числе под залогом, а пакет «Уралхима» и частично пакет ОНЭКСИМа заложены с 2013 года по кредиту VTB Capital на покупку акций «Уралкалия». По расчетам Sberbank Investment Research, после погашения выкупленных по buyback бумаг пакет ОНЭКСИМа вырастет до 31%, «Уралхима» — до 23%, Chengdong Investment — до 14%; если гасить все квазиказначейские акции, у ОНЭКСИМа будет около блокпакета, у «Уралхима» — 26,5%, у CIC — 16,5%, free float сократится с 27,82% до 23-24%.

Начальник аналитического отдела ИФК «Солид» Олег Шагов отмечает, что, судя по предварительным заявкам от инвесторов, они проявили весьма прохладный интерес к buyback из-за предложенной цены, мало отличающейся от текущей рыночной. Вчера стоимость акций «Уралкалия» на Московской бирже поднялась на 2,16%, до 158,75 руб. за бумагу, на LSE GDR выросли на 2,97%, до $15,61. По словам господина Шагова, по итогам выкупа объем free float может существенно снизиться, что грозит делистингом GDR «Уралкалия» на LSE. Также снижение free float в перспективе приведет к уменьшению веса бумаг компании в ряде индексов (MSCI Russia, индексе ММВБ и других), что вызовет отток из бумаг капитала портфельных инвесторов, ориентирующихся на структуру индексов. Наконец, значительный объем средств, отвлеченных «Уралкалием» на выкуп, несет риск снижения кредитных рейтингов компании, замечает эксперт. «Но открытым остается вопрос и о том, что будет делать «Уралкалий» с остатком от $1,5 млрд, направлявшихся на выкуп. Компания может направить их как на выплату дивидендов, так и объявить новый buyback по более высоким ценам, а также просто зарезервировать»,— говорит Олег Шагов.

Источник: Коммерсантъ

Понравилась статья?

Раз в неделю наши подписчики получают сводку актуальных новостей отрасли. Присоединяйтесь и вы!

Обсуждение0 комментариев